銀行に預けていれば老後は安心。残念ながらそのような時代は終わりました。

投資はしたほうが良いのではなくしなくてはならないものになりました。

今回は金融投資の基本②(株式/デリバティブ)についてです。

- 株式がわかる

- デリバティブがわかる

金融投資の基本②【株式/デリバティブ】

株式とは

株式の仕組み

株式とはリスクと儲けを共有する組合のような仕組みのことです。

株式会社は昔胡椒を運んでいたオランダの東インド会社が、船旅のリスクを出資者を募って分散し、儲けを分け与えていたことからはじまりました。

株式会社は資本金を元に作られます。基本的に、1株あたりの価格は資本金を発行株数で割ることで決まります。

例)資本金100万円で発行株数100株

=1株1万円

株式の特徴

未上場の企業の株価は言い値で決まるため、そのままでは信用が低くなってしまいます。

そのため企業価値や法的な調査等を行うDueDiligenceが行われることが一般的ですが、毎回毎回やっていてはとても面倒になります。

そこで、投資家がより多くの企業に手間をかけず投資を行うため、企業の信用を表す基準が設けられているのです。

例)東証一部、東証二部、

東証マザーズ、ジャスダック

これらの基準をクリアし登録することを上場するといい、上場することで投資家に対し自社の経営状況を明らかにする義務(Initial Public Offering)を負うことになります。

ただ、やみくもに上場すればよいというものではありません。あえて上場しないという選択をしている企業も多くあります。

例)サントリー、朝日新聞社、小学館

企業はあくまで上場のメリットデメリットを理解の上で判断しているのです。

株式の利益の種類

株式による利益は【株主配当】【株主優待】【キャピタルゲイン】があります。

株主配当

株を持っていることで企業の利益に応じて配当を得ることができます。

例)1株あたり10円の配当で100株持っていたら1000円GET!

なお、株主配当はNYダウで2.37%、日経平均で2.14%の利回りが出ています。

株主優待

株主に株を持ち続けてもらうための施策です。

例)飲食企業の株主優待クーポン

キャピタルゲイン

株価が低い時に購入し、株価が上がった際に売却することでその差額を利益として得ることを言います。(逆の場合はキャピタルロス)

例)株が100円の時に1株買って、

200円に上がったときに売ったら

100円儲かった!

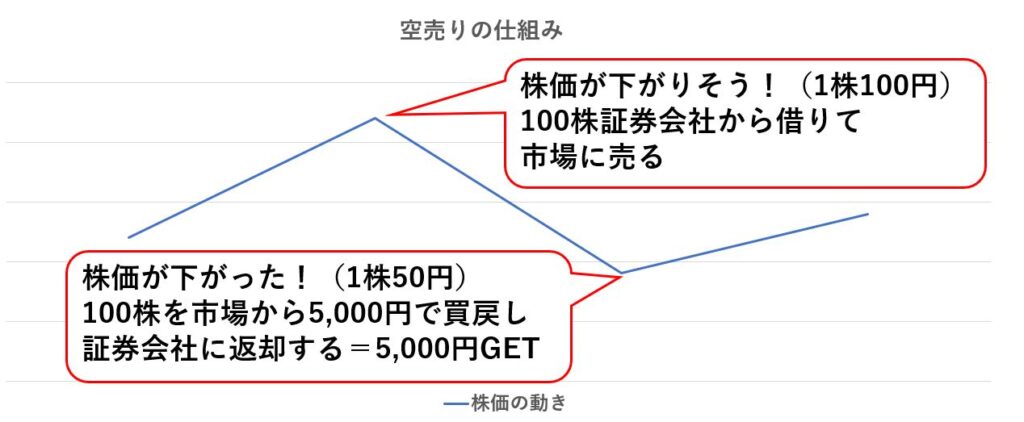

ただ、株は下がるときでも利益を得ることが出来ます。それが空売りです。空売りは株価が高い時に借りて、安い時に返すという考え方です。

株の情報の見方

ではどうやって株の投資を行い利益を得ていけばよいのでしょうか。

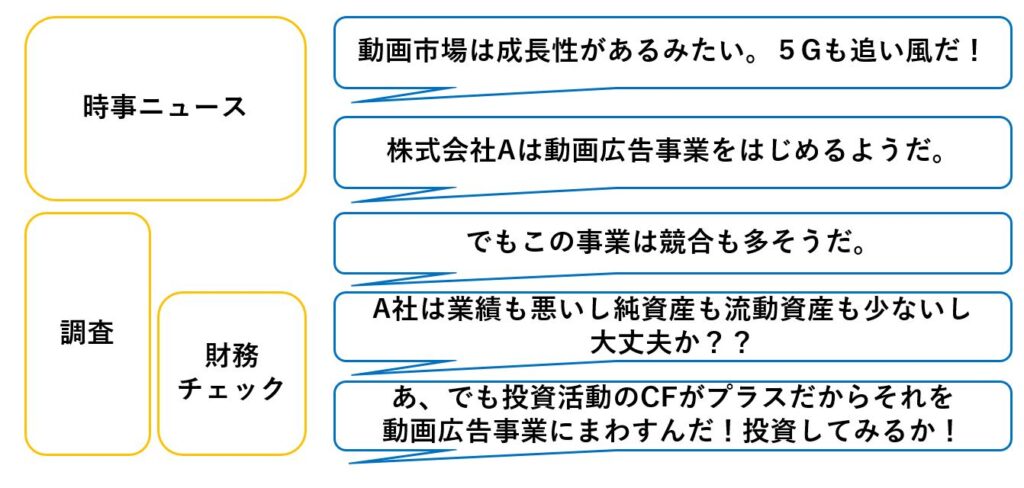

やみくもに投資をしたりなんとなくで投資をするとただのギャンブルになってしまうため、まずはIRやニュースなどから情報を正しく読み取る必要があります。

そのうえで、数値で表されている指標を見ていきます。主な指標は5つあります。

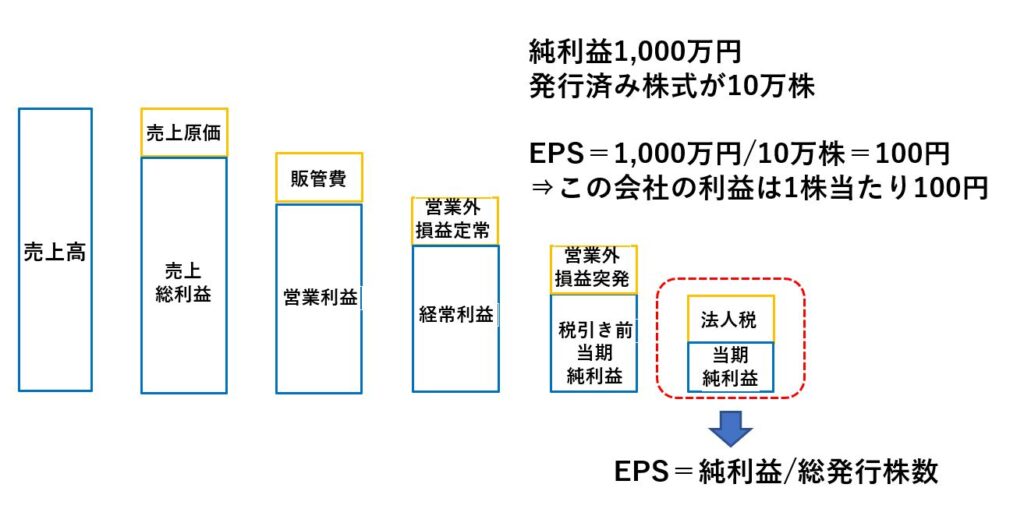

EPS(Earning per Share)

1株当たりの純利益を表します。この数値から1株あたりの配当を引くことで、会社に残す利益を計算することもできます。

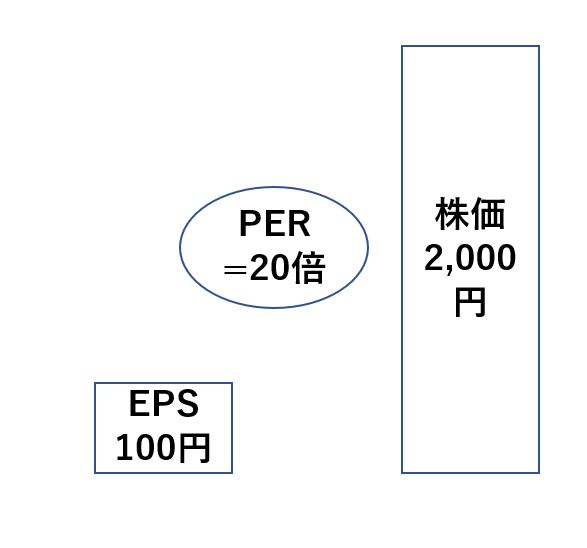

PER(Price Earning Ratio)

株式の期待と実績の差を表す指標です。株価/EPSでPERを求めることができます。PERが低い時にその株式は割安となり、高い時に割高となります。

例えば会社が増益の状態で世間がそれを知らないとき、一株当たりの利益が上がることでPERは下がりお買い得となります。

また一定の利益を生み続けているが期待が低く株価が下がることでもPERは下がり、これもまた買い時となります。

ちなみに日本の上場企業の場合15倍程度が平均的なPERです。

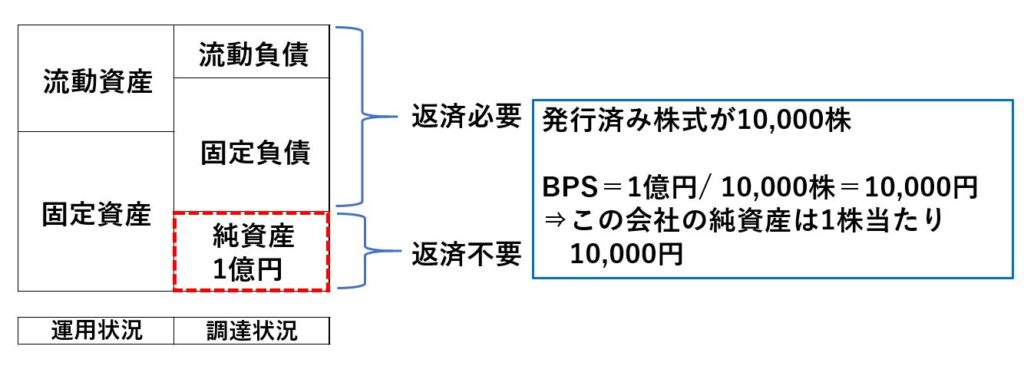

BPS(Book-value Per Share)

1株当たりの純資産のことです。純資産/総発行株式数で求めることが出来ます。

BPSが高いことは多くの資産で1株を支えていることを表しており、企業の安定性が高いことを示します。

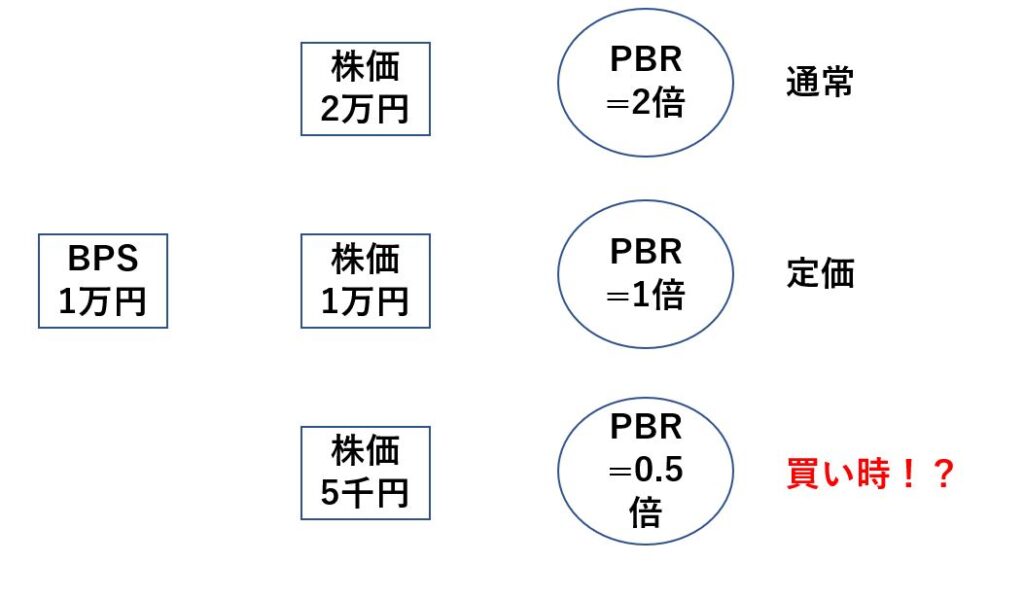

PBR(Price Book-Value Ratio)

1株あたりの純資産に対しての、株価の正当性を測る指標のことです。

株価がPBR1倍に近づいていて、財務・市場に問題なければ投資チャンスの可能性があります。(赤字でPBRが下がり続ける可能性もあるので注意)

ROE(Return On Equity)

企業がどれだけ効率よくリターンを得たかどうかの指標です。

当期純利益/株主資本で求めることが出来ます。

例)10億円の株主資本で

2億円のリターンを得たら

ROE20%

ただ企業には粉飾決裁や黒字倒産リスクというものもあるため、これらの指標を鵜呑みにしてはいけません。

営業活動のキャッシュフローで本業が好調かどうかを確認しつつ、指標を確認することで投資の勝率を上げていくことにつながります。

チャートの見方

ここまで5つの主な指標を見てきましたが、実際株を買うタイミングはどのように決めればよいのでしょうか。

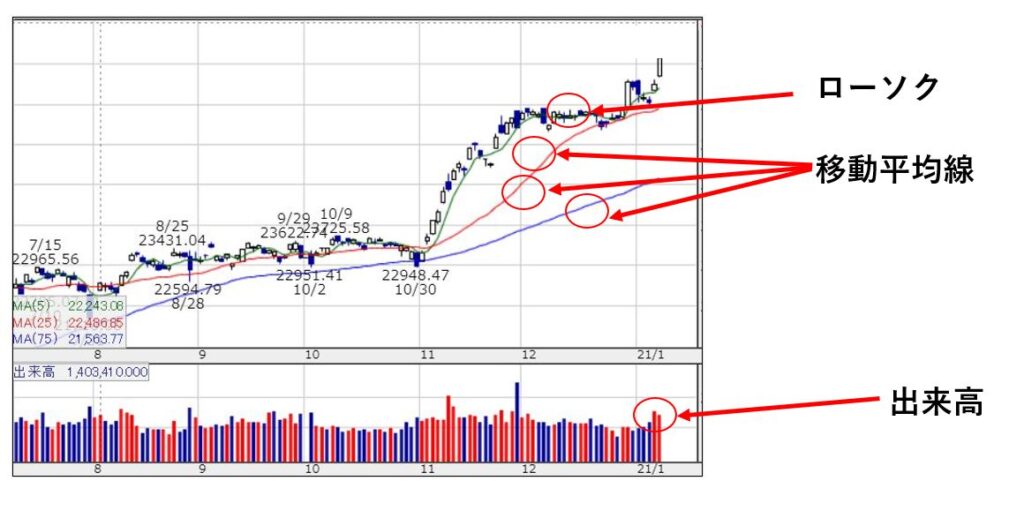

それにはチャートを見ることが必要になります。チャートには大きくローソク・移動平均線・出来高という項目があります。

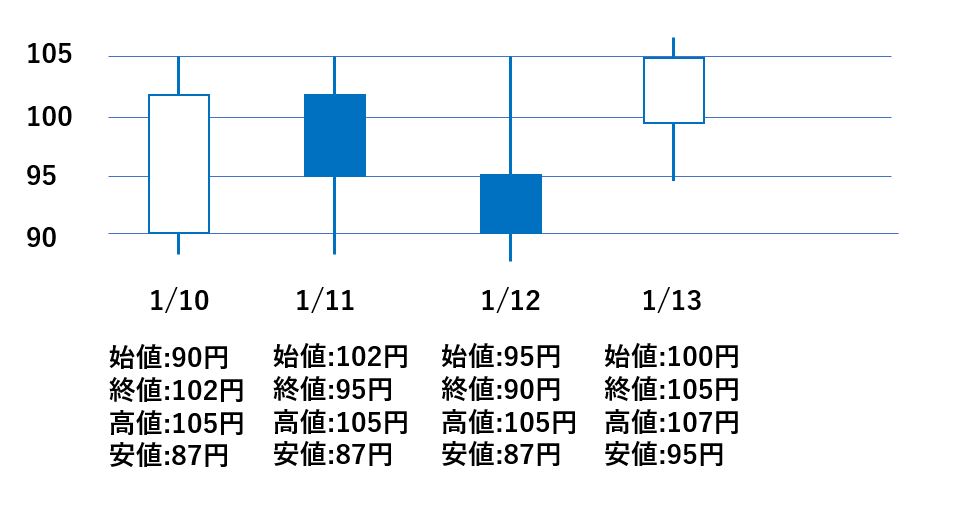

ローソク

ローソクはその時の投資家の動きや勢いがわかる指標です。

ローソクの胴体が長いほど勢いがついていることを表します。ヒゲ(縦棒戦)はその反動を表します。

胴体が上がり(下がり)方向に長く、ヒゲが上がり(下がり)方向に延びているほど買い(売り)のタイミングです。

また胴体が短くヒゲの上下の長さが対称の状態をコマと呼び、迷いが出ていることを表します。コマは相場が転換するサインとしても読みとれます。

移動平均線

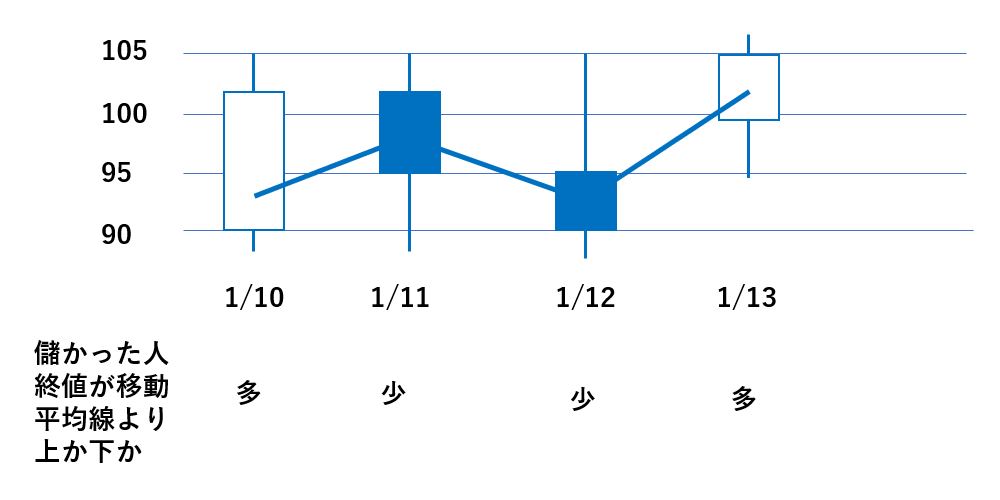

どれだけ儲かった人がいるかがわかる指標です。5日平均、25日平均、75日平均の3つの期間で平均をとっています。

移動線よりローソクが上に推移している場合は儲かっている人が多い状態なので、基本的には株は保持するタイミングということになります。

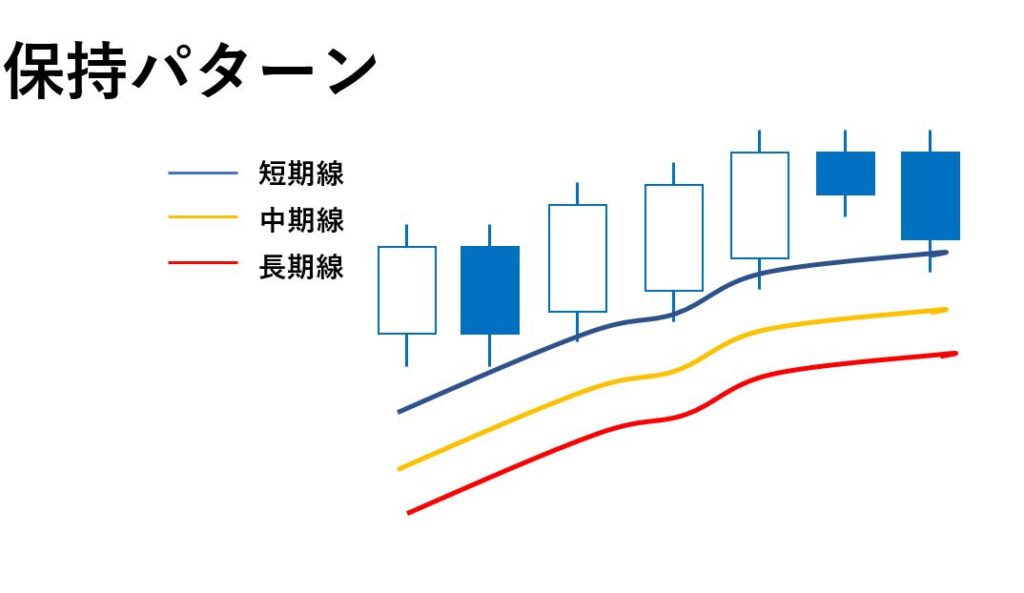

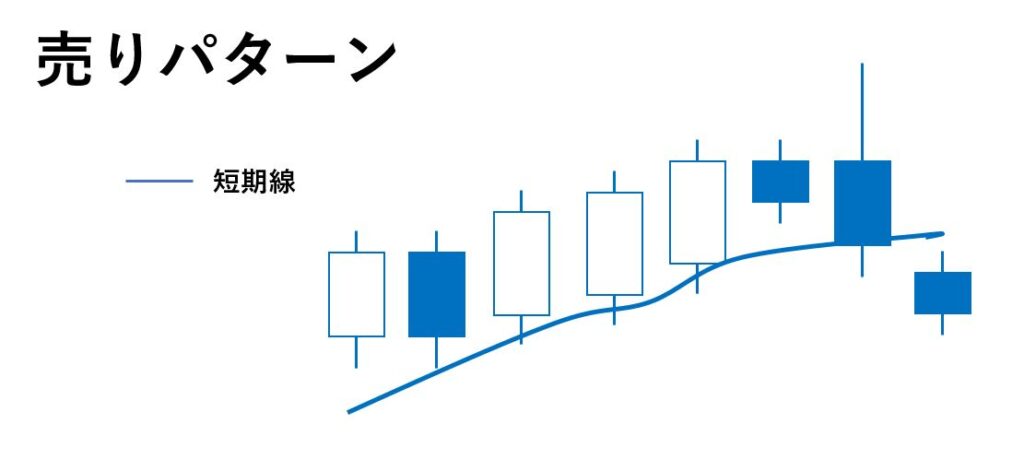

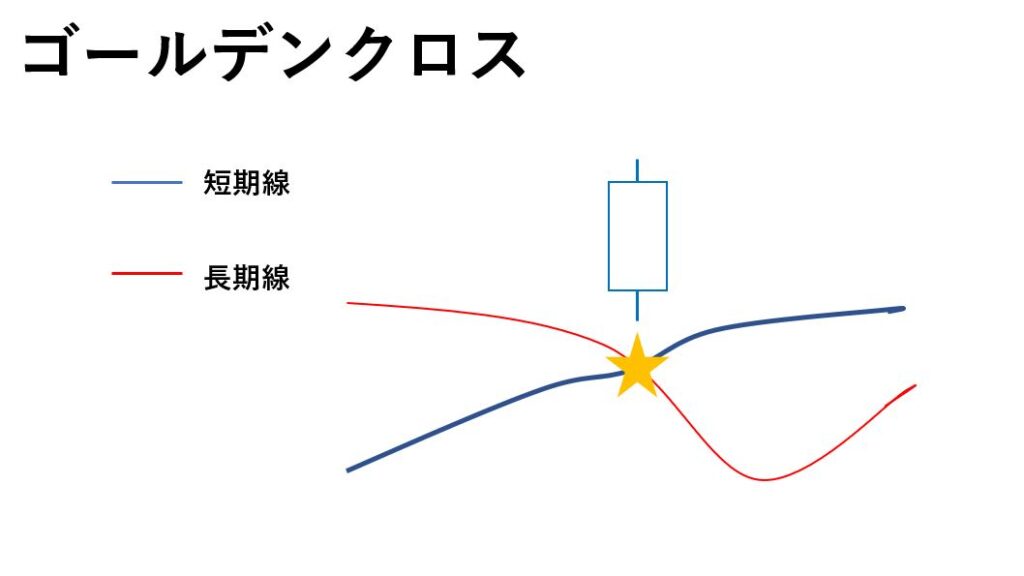

また移動平均線とロウソクの位置関係により典型的なパターンというものを読み取ることが出来ます。

全ての移動平均線よりローソクが上に来ているのでまだ今後上がることが見込まれます。

最後から2つ目のローソクで眺めの髭で下がりの線となり、かつ移動平均線を下回りコマが出ているので株が下がる傾向が強くなります。

長期戦を短期戦がクロスして上回ったとき株価が上がっていく合図となります。安値の時は特に顕著にその傾向が強くなります。

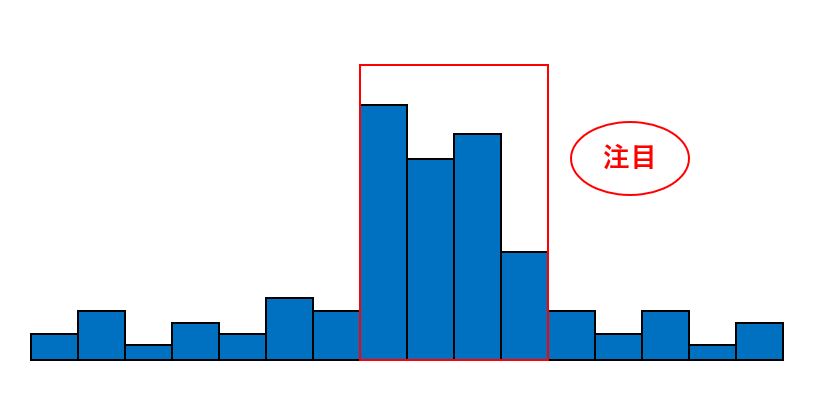

出来高

出来高は売買の取引量を表し、投資家の注目度を指す指標です。

株の買い方のパターン

これまで見てきた指標やチャート、財務状況の組み合わせで株を買うわけですが、その買い方にもいくつかパターンがあります。

株は安い時に買って高い時に売るのが定石です。

しかし株価をの流れを読むことが難しいため、平均的な買い方をしようという考え方がドルコスト平均法です。

どんな時も定額で購入していくので大きな損失も利益もないという特徴があります。

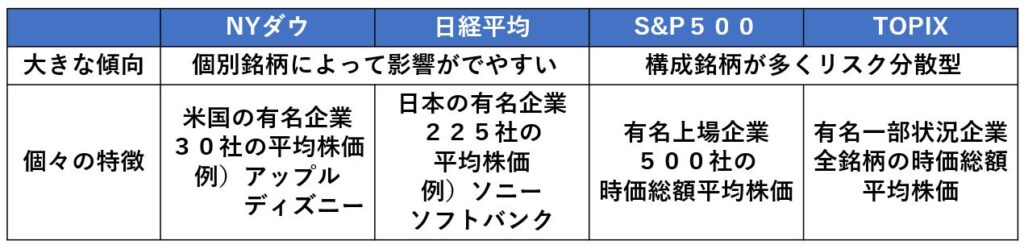

この方法が定石とされている理由は、有名企業の株式を集めた指数が長期的には値上がりしているためです。

代表的な指数には以下のようなものがあります。(よくS&P500を長期積み立てしておけば問題ない!とか聞きませんか?)

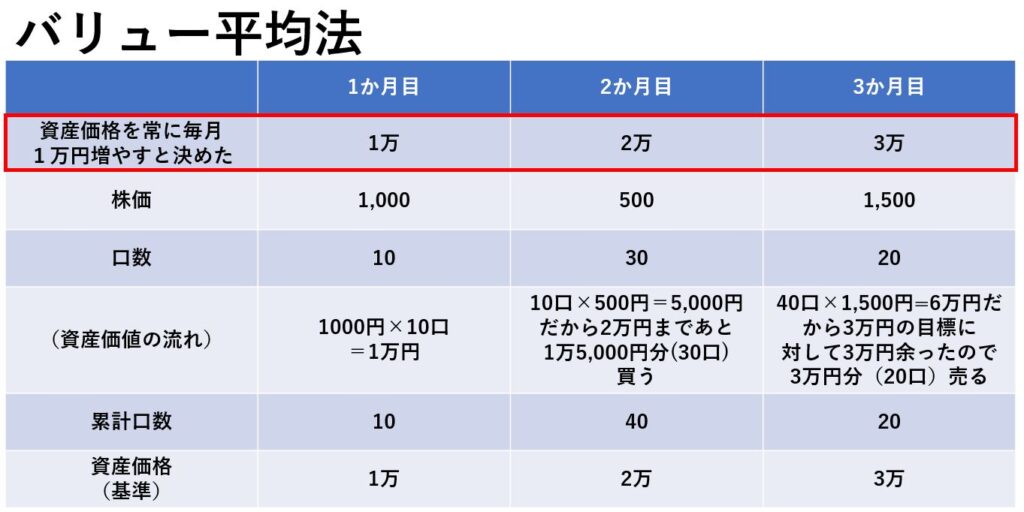

これに対し、一定の資産価格になるような買い方としてバリュー平均法があります。

企業のIR等を分析し先行きが見通しやすい場合については儲け幅が大きい一方、見通しが不透明であったり長期の下げ局面においては投資額が大きくなり負担となっていくという特徴があります。

どちらの方法が良い悪いはありませんが、まとまった資金が出るまでは基本ドルコスト平均法で長期積み立て、資金が集まった段階でバリュー平均法というのが正攻法に思えます。

またその他には新規上場株(IPO)を利用した買い方もあります。

新規上場株は公募価格が割安に設定されていることが多く、かつ新規上場株はあがるという市場の共通認識があるため買いのチャンスとなります。

証券会社により取り扱い商品が異なりますが、IPO株は抽選となることが多く、主幹事会社(証券会社)の枠が多いため、取り扱い商品に応じて証券会社を選ぶことで買いやすさが変わってきます。

デリバティブとは

デリバティブとは先進的な投資商品のことを指します。

最近では訴訟を起こしたい人たち向けのファンドがあり、勝訴したらその一部を手数料としてもらうというようなものまで出てきています。

代表的なものとしては先物・オプション取引があります。

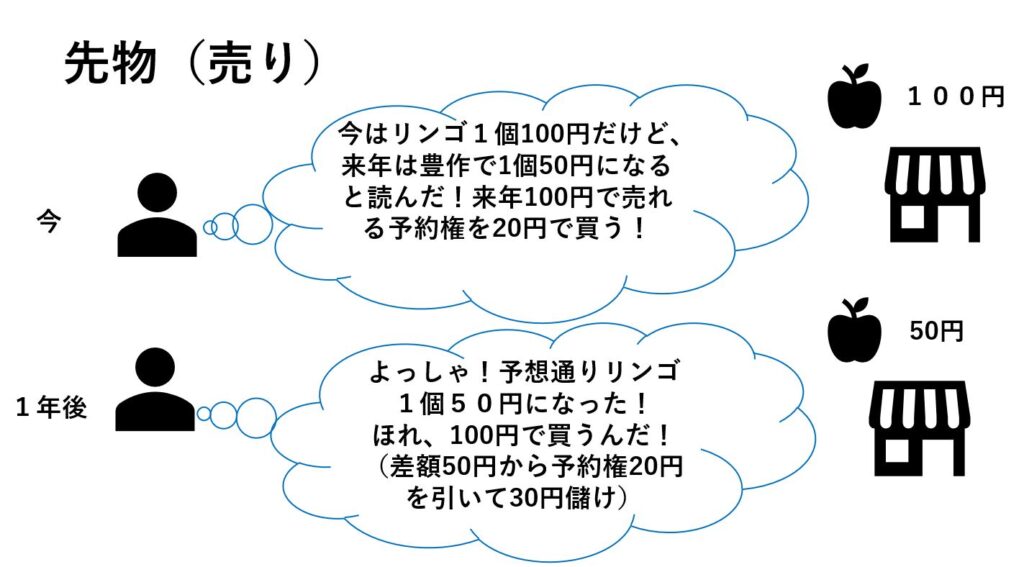

先物の仕組み

先物とは売買予約のことです。

具体的にはある商品に対し将来のある決まった時期にその商品を特定の価格で買う(売る)権利を購入するという行為です。

上記は例えでリンゴになっていますが、株や債権、エネルギーなど様々なものに対しての先物があります。

売買予約の権利の行使に際してキャンセルが出来ないことが特徴です。

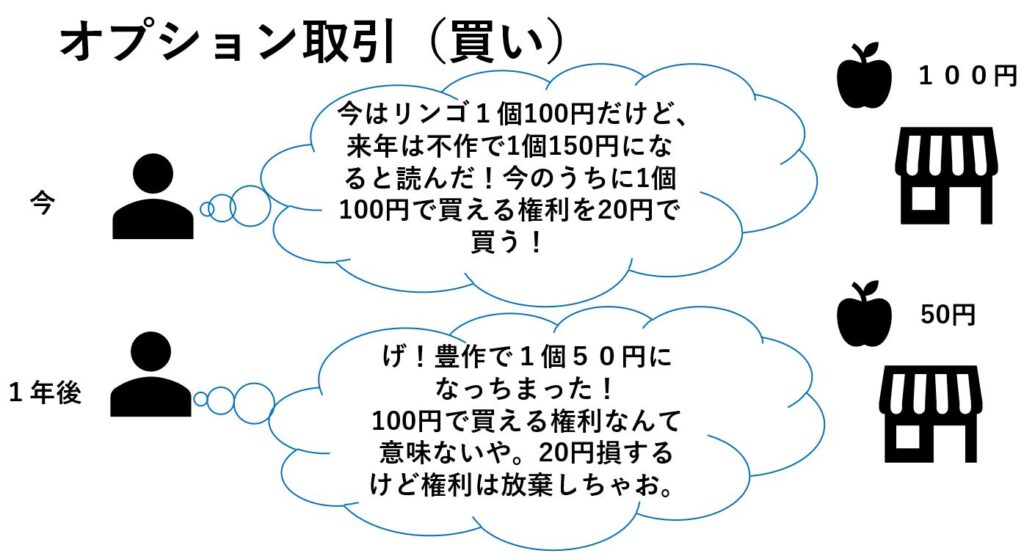

オプション取引の仕組み

オプション取引とは自分が得をする時にのみ権利を行使できる取引のことです。

先物と違って必ず売買をしなければいけないわけではなく、権利の放棄が可能です。商品を買う権利をコールオプション、売る権利をプットオプションといいます。

債券から先物・オプション取引に至るまで一気に見てきました。

元手が少ないうちにのめりこみすぎても良くないですが、まずは仕組みを理解して実際に取引してみることが一番の勉強になります。少しずつ色々な投資を試してみましょう!

関連記事:

本記事はオンラインビジネススクールURUの講義内容を元に記載しています。関連記事は以下です。

<金融投資の基本①>

<自己投資が必要な理由>

エックスサーバー/Xserverドメイン/お名前.comで

ブログをはじめよう!

コメント